Инвестиции в антиквариат и предметы искусства: эволюция подходов и современные стратегии

Исторический контекст и развитие рынка

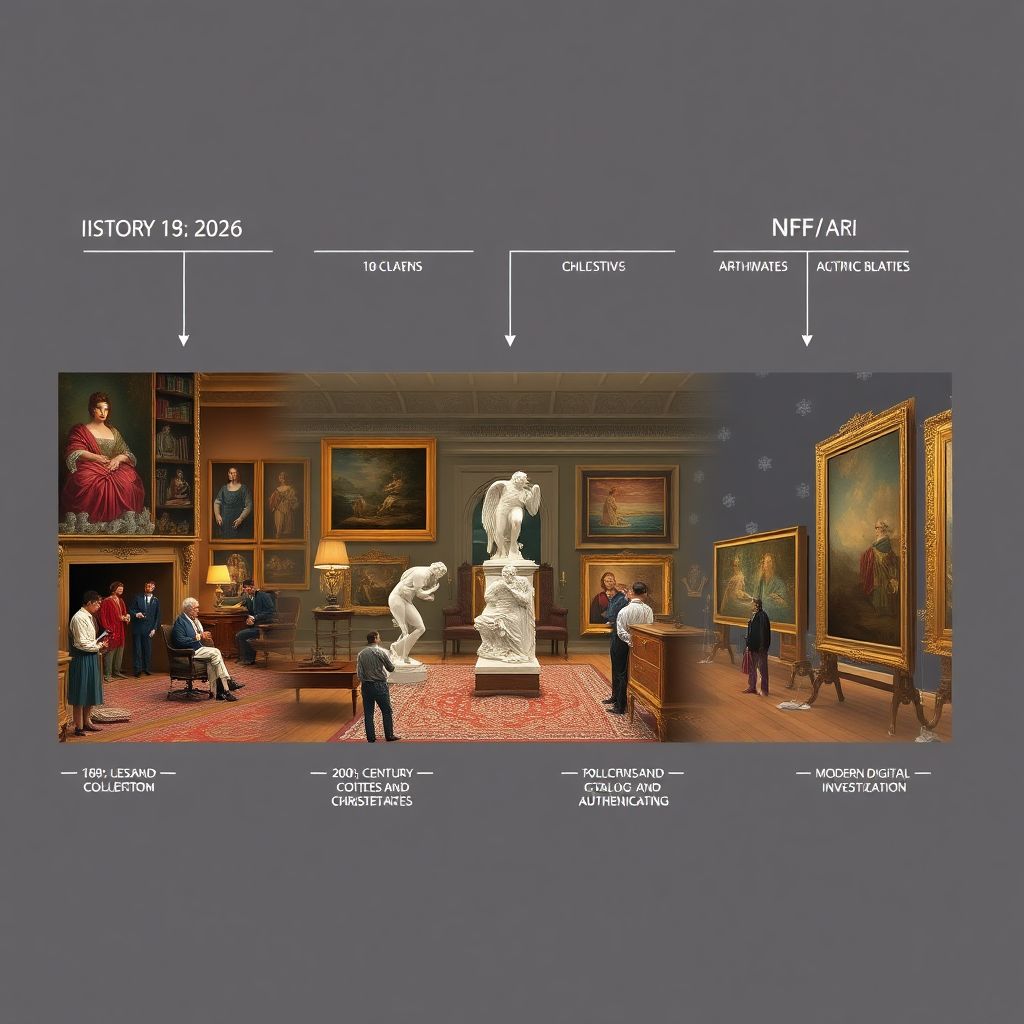

Инвестиции в антиквариат и произведения искусства имеют глубокие исторические корни. Уже в XVIII веке европейская аристократия формировала коллекции, ориентируясь не только на эстетическую ценность, но и на сохранение капитала. В XIX веке с развитием музеев и частных галерей интерес к антиквариату распространился среди буржуазии. Однако только к середине XX века искусство стало восприниматься как полноценный инвестиционный актив. С 1970-х годов рынок начал демонстрировать признаки институционализации: появились аукционные дома с международным влиянием (Sotheby’s, Christie’s), была введена система каталогизации и экспертизы, а также развились методы оценки подлинности и состояния объектов.

К 2026 году рынок антиквариата интегрирован в глобальный инвестиционный ландшафт: существует институциональный спрос, формализованные фонды, а также технологические платформы, обеспечивающие фрагментарное владение предметами искусства через NFT и блокчейн. Однако, несмотря на цифровизацию, доминирующим остаётся фактор экспертной оценки и культурной значимости объекта.

Реальные кейсы: от случайной находки до роста капитала

В 2023 году на аукционе Bruun Rasmussen в Дании картина неизвестного художника XVIII века была продана за 12 000 евро. Через последующую экспертизу выяснилось, что это ранее неизвестное полотно ученика Жана-Батиста Грёза. После реставрации и подтверждения авторства объект был перепродан в 2025 году за 430 000 евро. Этот кейс демонстрирует важность профессиональной экспертизы и глубокого знания историко-художественного контекста.

Другой пример — покупка в 2018 году коллекционером из Сингапура набора японских нэцкэ периода Эдо за 45 000 долларов. К 2026 году, после выставки в Лувре и выпуска каталога, стоимость коллекции превысила 300 000 долларов. Повышение капитализации стало возможным благодаря грамотному кураторству, научной публикации и экспонированию.

Неочевидные решения и сегменты с потенциалом

1. Советское декоративно-прикладное искусство 1920–1950-х годов — недооценённый сегмент, который демонстрирует рост интереса со стороны западных коллекционеров. Особенно востребованы изделия из Мстёры, Палеха и скульптурная керамика ЛФЗ.

2. Фотография как инвестиционный актив — архивные отпечатки начала XX века (например, работы Александра Родченко и Бориса Игнатовича) уже демонстрируют рост на 15–20% в год.

3. Наивное искусство и ар брют — нестандартные направления, которые набирают популярность среди молодых коллекционеров, особенно в Южной Корее и США.

Эти ниши требуют глубокого погружения, но предоставляют высокий потенциал доходности при относительно низком пороге входа.

Альтернативные методы капитализации

Современные инвесторы всё чаще используют нетрадиционные инструменты для монетизации антиквариата. Среди них:

1. Фондовая токенизация объектов — платформа Masterworks позволяет инвестировать в доли картин через блокчейн, делая искусство доступным розничным инвесторам.

2. Арт-лизинг — сдача произведений в аренду для интерьерного оформления отелей, офисов, киностудий. Это позволяет получать доход до 8% годовых от рыночной стоимости объекта.

3. Выставочная синдикация — владельцы антиквариата предоставляют объекты в экспозиции музеев за вознаграждение, а также получают налоговые льготы в случае временного дарения (в странах ЕС и США).

Эти методы требуют юридической и финансовой подготовки, но позволяют существенно повысить ликвидность неликвидных активов.

Лайфхаки для профессионалов: минимизация рисков и повышение доходности

1. Проверка провенанса — происхождение объекта должно быть подтверждено документально. Отсутствие прозрачной истории снижает цену на 30–60%.

2. Страхование на условиях all-risk — особенно актуально для хранения в частных коллекциях. Условия должны учитывать транспортировку, пожар и кражу.

3. Использование экспертных баз данных — платные ресурсы вроде Artprice или Artnet позволяют отслеживать динамику цен, а также выявлять подделки.

4. Инвестиции через галереи с репутацией — работа через посредников с историей снижает риск приобретения фальсификатов.

5. Регулярная оценка и реставрация — техническое состояние объекта напрямую влияет на его инвестиционную привлекательность. Профессиональные реставраторы могут увеличить стоимость предмета на 20–25%.

Заключение: стратегия инвестиционного коллекционирования в 2026 году

Инвестирование в антиквариат требует не только капитала, но и культурной компетентности. В условиях высокой волатильности финансовых рынков предметы искусства становятся альтернативным активом с невысокой корреляцией с традиционными инструментами. Однако эффективность вложений зависит от глубины анализа, юридической чистоты и умения работать с неликвидными активами. В 2026 году профессиональный подход к антиквариату — это синтез историко-культурной экспертизы, юридической грамотности и стратегического планирования.