Что такое ETF и зачем они нужны

ETF (биржевые фонды) — это инвестиционные инструменты, которые торгуются на бирже, как акции, и позволяют инвесторам получать доступ к различным активам: акциям, облигациям, сырьевым товарам и даже криптовалютам. По сути, они облегчают вход в рынок, не требуя от инвестора покупать актив напрямую. Особенно актуально это стало для таких нестабильных и волатильных активов, как биткоин.

На этом фоне появились два ключевых метода инвестирования через ETF в товары и криптовалюту: спотовый и фьючерсный. С виду разница может показаться незначительной, но на практике она влияет на доходность, риски и даже налоги.

Спотовый ETF: прямой путь к активу

Спотовый ETF (или "физический") напрямую владеет базовым активом. Например, если это спотовый биткоин-ETF, то фонд действительно покупает и хранит биткоины. То есть, инвестируя в такой ETF, вы фактически становитесь совладельцем этих биткоинов, просто опосредованно.

Пример из практики: в январе 2024 года SEC в США наконец-то одобрила первый спотовый биткоин-ETF — iShares Bitcoin Trust (IBIT) от BlackRock. Это вызвало настоящий ажиотаж: за первые две недели в фонд поступило более $3,5 млрд. Инвесторы стремились получить доступ к BTC без необходимости самостоятельно покупать и хранить криптовалюту.

Плюсы спотовых ETF:

1. Прозрачность — вы знаете, что фонд реально владеет активом.

2. Нет издержек на ролловер контрактов (о них ниже).

3. Более точное следование цене актива.

Минусы:

- Требуется хранение актива (например, криптовалюты), что влечёт расходы.

- Регуляторные сложности — не во всех странах они разрешены.

Фьючерсный ETF: ставка на будущее

Фьючерсные ETF работают иначе. Они не владеют активом напрямую, а инвестируют в фьючерсные контракты — соглашения купить или продать актив по заранее оговорённой цене в будущем. Это может быть выгодно в краткосрочной перспективе, но влечёт определённые риски и издержки.

Типичный пример — ProShares Bitcoin Strategy ETF (тикер BITO), запущенный в октябре 2021 года. Он стал первым в США фьючерсным биткоин-ETF. Несмотря на бурный старт (более $1 млрд за первые два дня), спустя год его доходность значительно уступала динамике самого биткоина из-за эффекта «контанго» (о нём чуть позже).

Плюсы фьючерсных ETF:

1. Легче получить одобрение регулятора.

2. Не нужно хранить актив — меньше рисков потерь или кражи.

3. Удобны для краткосрочной спекуляции.

Минусы:

- Расходы на ролловер: переход от истекающих контрактов к новым.

- Возможен «разрыв» с ценой базового актива.

- Более высокая волатильность и менее предсказуемая доходность.

Технические нюансы: ролловер и контанго

Когда фьючерсный контракт истекает, ETF вынужден его «перекатывать» — продавать старый и покупать новый. Этот процесс называется ролловером. Проблема в том, что новые контракты часто дороже, чем старые. Это явление известно как «контанго». В результате ETF несёт убытки, даже если базовый актив растёт в цене.

Простой пример: если биткоин стоит $30,000, а ближайший фьючерс торгуется по $30,800, то ролловер оборачивается дополнительными затратами. Со временем такие издержки могут съедать существенную часть доходности.

Сравнение: когда и какой ETF выбрать

Вот несколько критериев, по которым можно выбрать между спотовым и фьючерсным ETF:

1. Цель инвестирования. Если вы хотите держать актив долго — спотовый вариант предпочтительнее. Он точнее отражает динамику цены.

2. Горизонт вложения. Фьючерсные фонды подходят трейдерам и краткосрочным игрокам, особенно в высоковолатильных рынках.

3. Регуляции и доступность. В некоторых странах спотовые ETF запрещены — тогда фьючерсный вариант может быть единственным.

4. Налоги и комиссии. Фьючерсные фонды могут нести дополнительные налоговые обязательства и комиссионные расходы.

5. Уровень риска. Из-за эффекта ролловера фьючерсы могут приносить убытки даже на растущем рынке.

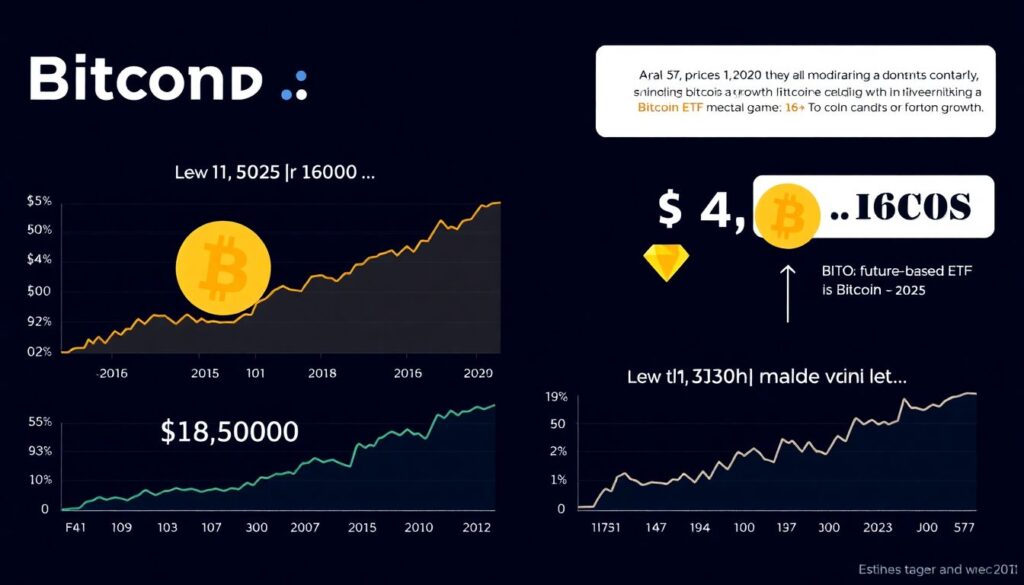

Цифры и факты: доходности на практике

Давайте взглянем на реальные показатели. В 2023 году биткоин вырос примерно на 160%, с $16,500 до почти $43,000. При этом спотовый ETF (условно, если бы он существовал в течение всего года) отразил бы почти тот же рост с минимальными погрешностями.

А вот BITO (фьючерсный ETF) за тот же период показал рост всего на 90–100% — из-за ролловеров и издержек. Разница в десятки процентов при длительном удержании — серьёзный повод задуматься.

Заключение: разумный выбор зависит от цели

Итак, спотовые и фьючерсные ETF — это два разных подхода к инвестированию в один и тот же актив. Первый — это покупка «настоящего» актива, второй — ставка на его цену в будущем. У каждого инструмента есть свои плюсы и минусы.

Если вы долгосрочный инвестор и хотите максимально точно следовать за ценой актива — выбирайте спотовый ETF. Если же вы трейдер или ограничены в доступе к спотовому инструменту — фьючерсный ETF может быть подходящим решением, но с пониманием всех рисков.

Как и в любой инвестиционной стратегии, ключ к успеху — это не только выбор инструмента, но и чёткое понимание, зачем вы его используете.